こんにちは、今回のお役立ち情報は…

商用車・1BOXカーの自動車保険について教えてほしい!

人身傷害保険は、自動車事故を起こしてしまった場合、ケガや後遺障害、死亡などに対する補償を行ってくれる保険です。

ドライバー本人や運転中に同乗していた搭乗者、契約時に定めていた被保険者の家族などに適用されます。

詳しい補償内容などみていきましょう。

人身傷害保険の特徴はどんなのものがあるの?

人身傷害保険の特徴としては乗車中の事故のみならず車外での事故の場合にも適用されるという点があります。

人身傷害保険はケガなどによる治療費はもちろん、休業による損害、また死亡事故の場合の逸失利益などを過失の割合に関わらず、契約した金額内を限度に全額支払ってくれます。この場合ドライバーの過失分の含めて支払ってもらうことができますので、万一の際も安心です。

さらに示談交渉がまとまるのを待たずとも、スムーズな支払いが行われるという点も良い所です。

類似の内容を持つ保険として、搭乗者傷害保険がありますが人身傷害保険の方がより手厚い補償を受けることができるのだと理解しておくと良いでしょう。

搭乗者傷害保険と人身傷害保険の双方を付帯しておけば、万一の際にもかなり安心できる補償となりますが、当然その分保険料は高額になってしまいますので、その辺りはよく検討する必要があります。

支払い方法などは保険会社によっても違うケースがありますので、加入時にはしっかりと確認しておくようにしましょう。

人身傷害保険のメリット

- 実損払い

- 示談前に補償が支払われる

- 契約車両以外の事故でも補償がある

- 等級ダウンがない

この4つの特徴はそのまま、人身傷害保険の4大メリットでもあります。

実損払いと損害額について

実損払いとは事故にあった際に発生する損害全てを補償してくれるという意味です。

傷害保険というくらいですから、人体の死傷によって発生する、入院費、通院費、後遺障害、死亡に対する損害額が補償されると考えがちですが、

人身傷害保険では、

入通院に関わる諸雑費(交通費など)、休業損害、精神的損害など、広範囲の補償が受けられます。

また、損害額が1億円で相手からの対人補償保険から6千万円を受け取っていたとしても、その金額が相殺されることなく、1億円全額が支払われます。

ですから、この事故で人身傷害保険に加入していれば、

対人補償保険6千万円+人身傷害保険1億円=1億6千万円

を損害額として手にできるというわけです。

過失割合によって生じる相手から支払われる補償差額を補填できるだけでなく、それとは別に全損害額が補償されるのは特記すべき点と言えるでしょう。

示談前に補償が支払われる

示談交渉がまとまれば過失割合によって計算された補償額が相手の対人補償保険から支払われることとなります。

しかし、交通事故の示談交渉はいつも迅速に締結されるわけではありません。

数ヶ月かかることもありますし、裁判にもつれ込み何年もの年月を要するケースも珍しい話ではないのです。

そうなると、その間の医療費や休業補償はすべて自己負担となってしまいます。

これでは、他人が搭乗していた事故は大変なことになってしまいますよね。

しかし、人身傷害保険に加入していれば、医療費や休業補償だけでなく慰謝料も直ぐに算定して支払いしてくれます。

長期入院が必要な場合には医療費が掛かるだけでなく、給料が出ないケースもあるため、収入はないのに支出ばかりとなる恐れもあります。

そう考えれば人身傷害保険は是非加入しておきたい保険ということになってきますね。

ノーカウント事故ならば等級ダウンもなし!

人身傷害保険は対人・対物補償保険、車両保険と違い、使ったとしても翌年の等級ダウンがありません。

ですから、人身傷害保険のみを利用できるノーカウント事故の場合は安心して損害金を請求できるのです。

ノーカウント事故とはあなたと相手の過失割合が0:100となる事故です。

この場合は、相手の対人・対物補償保険であなたの損害額は全額支払われることとなり、あなたには1円の賠償責任も発生しません。

しかも、あなたが人身傷害保険に加入していれば、人身傷害保険の補償限度額内で損害金が全額支払われることとなるのです。

相手から支払われた対人損害金が1千万円だったとすれば、人身傷害保険からも1千万円の補償金が支払われ、合計で2千万円を手にできるというわけです。

また、人身傷害保険は実損払いですから、相手の対人補償保険よりも広範囲にわたる補償が受けられます。

ですから、更なる損害金が支払われる可能性もあるというわけです。

後方からの車両衝突はノーカウント事故となることを知っていたことが仇となって、保険会社に連絡しなかったことで人身傷害保険の存在に気がつかなかったという残念なケースもあるのです。

そんなことにならないためにも、やはり自分の保険契約内容はよく把握しておくようにしてくださいね。

ノーカウント事故の場合には忘れず保険金請求を行うようにしましょう。

自由化後に加わった傷害補償保険とは

自動車保険の自由化が行われる以前は、自動車保険の補償内容は、

対人賠償保険、対物賠償保険、車両保険の3つが大きな柱となっていました。

しかし、自由化後に多くの損保会社が自動車保険業に参入してきたこともあって、

この3本柱に傷害補償保険が加わることとなりました。

それでは、この傷害補償保険とは一体どのような補償があるのでしょうか?

傷害補償保険は、

人身傷害保険、搭乗者傷害保険の2つがあり、ともに契約対象車両が事故に遭った際、その車両に乗っていた方の死傷の損害に対して補償が受けられます。

なんでこんな補償が必要なのか、、車両保険と同じです。

接触事故の場合、過失割合によってそれぞれの損害額への支払が決定されます。

相手の過失割合が100%で、あなたに全く非がないと認定されれば損害額はすべて相手の対人補償保険から支払われることとなります。

しかし、過失割合が50:50の場合は、相手からの支払いは損害額の50%となり、残り50%はあなたの自己負担となるのです。

このように、対人補償保険から支払われる補償額は過失割合に左右されてくるので、自己負担額が発生するケースが多くなってくるというわけです。

実際に保険会社の人から聞いた話ですが、後ろから衝突されたとか、道路交通法に違反しない場所での停止中に衝突された、というケースを除けば100%の過失割合が認定され事はないそうです。

つまり、大半の接触事故においては過失割合がゼロとなる可能性は実に低いということです。

ということは、事故による損害金は概ね自己負担額が発生すると考えるべきでしょう。

車両の損害金は対物補償保険で賄えない分は、車両保険に加入と自己負担額を補償できます。

対人において、この車両保険と同じ働きを担うのが傷害補償保険です。

傷害補償保険に加入しておけば、相手からの対物補償保険の支払額では足りない損害額を補償してくれます。

特に人身事故の場合は物損事故よりも高額賠償となる傾向があります。

過去の高額賠償判決例を見ると、

| 認定総損害額 | 被害者 | 職業 | 被害状態 |

|---|---|---|---|

| 3億8,281万円 | 男性29歳 | 会社員 | 後遺障害 |

| 3億7,886万円 | 男性23歳 | 会社員 | 後遺障害 |

| 3億6,750万円 | 男性38歳 | 開業医 | 死亡 |

| 3億6,243万円 | 男性14歳 | 中学生 | 後遺障害 |

| 3億5,978万円 | 男性25歳 | 大学研究科 | 後遺障害 |

となり、普通の人ならば宝くじでも当たらなければ支払うことのできないような損害額が請求されることも想定しておかなければなりません。

そう考えれば傷害補償保険は対人補償保険と並ぶ重要な補償となってくるのです。

それでは安心で満足な補償を整えるためにも、傷害補償保険である2つの「人身傷害保険・搭乗者傷害保険」について詳しく説明していくことにしましょう。

人身傷害保険とは?

人身傷害保険の補償内容

人身傷害保険の最大の特徴は設定した補償金額を限度として、事故時の対人に対する損害額を全て補償してくれるという点です。

人身傷害保険の補償範囲

- 記入被保険者(保険契約上での運転者)

- 記入被保険者の配偶者

- 記入被保険者の同居している親族

- 記入被保険者と別居中の未婚のお子さん

- 契約対象車両に搭乗中の方

- 契約対象車両の所有者

- 契約対象車両の運転者

「誰のこと?」と思われる方もいるかと思いますが、要は事故時に契約対象車両に搭乗している人すべてということです。

また、補償される事故の範囲には契約対象車での接触事故の他に、自損事故時の補償もあり、記入被保険者とその親族は

他の車両での車両事故、歩行中・自転車運転中の車両事故の補償も受けられます。

補償対象事故の種類に関しては各保険会社で多少の差はありますが、契約車両以外での事故や、歩行中・自転車運転中の事故でも補償があるのは特記すべき点でしょう。

しかし、この補償対象事故は各保険会社で基本補償設定が違っているので注意が必要です。

上記補償範囲4つすべてを基本補償としているところもあれば、基本補償を限定して、他を人身傷害特約としてオプションとしているところもあります。

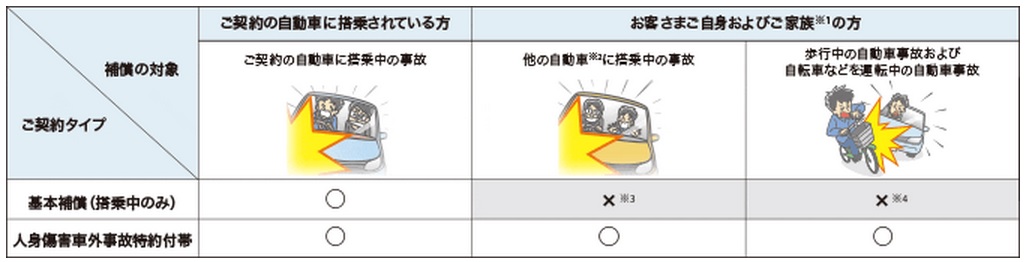

●保証の範囲

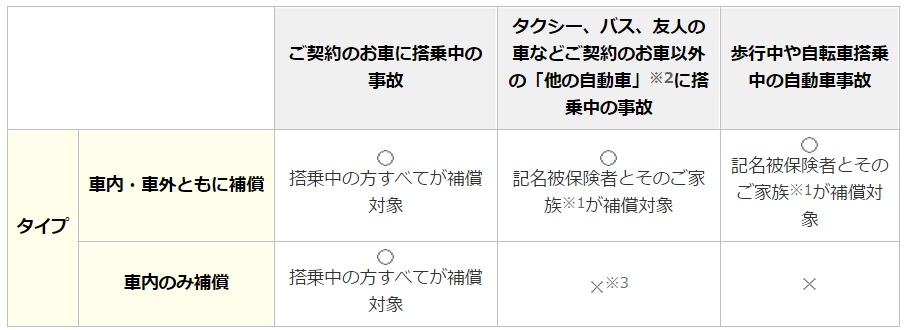

●「車内・車外ともに補償」の場合と「車内のみ補償」での違い

上記表からも基本補償と特約に分けられているのがお分かりいただけるかと思います。

人身傷害保険は加入しておけば事故にあった際、対人への損害金を完全にカバーできますが保険料も高くなります。

ですから、各保険会社は事故の補償範囲を限定して保険料を安く設定し、契約者が自分にあった料金の補償選択ができるようにしているのです。

人身傷害保険の保険料は?

事故に遭った際には色々とメリットの高い人身傷害保険ですが、これだけの補償が受けられるのですから気になってくるのはその保険料です。

事実、完全補償型とも言われる人身傷害保険の保険料は高いのが定説ですが、一体いくらくらい高くなるのでしょう?

それでは、人身傷害保険を付けた場合、保険料はどれくらい違ってくるのかを試算してみることにしましょう。

基本保証に人身傷害保険特約を付けた契約で、保険金を5,000万円に設定した場合、契約者条件によって保険料がどう変わるのかを比較してみます。

●30代男性が夫婦で車両を利用する場合

| 車種 | プリウス | |

|---|---|---|

| 年齢制限 | 21歳以上 | |

| 等級 | 18等級 | |

| 運転者限定 | 配偶者限定 | |

| 年間走行距離 | 3,000km | |

| 免許の種類 | ゴールド | |

| 対人賠償 | 無制限 | |

| 対物賠償 | 無制限 | |

| 車両保険 | あり | |

| 人身傷害保険 | あり | なし |

| 年間保険料 | 41,200円 | 40,000円 |

車種もコンパクトカーで記入被保険者の条件がいいこともあるのですが、人身傷害保険を付けたとしてもたった1,200円の差額しか出ません。

●50歳男性が20歳の息子と車両を利用する場合

| 車種 | プリウス | |

|---|---|---|

| 年齢制限 | 21歳以上 | |

| 等級 | 18等級 | |

| 運転者限定 | 家族限定 | |

| 年間走行距離 | 3,000km | |

| 免許の種類 | ゴールド | |

| 対人賠償 | 無制限 | |

| 対物賠償 | 無制限 | |

| 車両保険 | あり | |

| 人身傷害保険 | あり | なし |

| 年間保険料 | 63,960円 | 60,850円 |

この場合は3,110円の差額です。

先程よりも保険料は高くなっていますが、人身傷害保険のメリットの高さを考えれば決して高い金額ではありませんよね。

巷では高額になると言われている人身傷害保険ですが、数万円も違ってくるわけではなく、数千円の違いなのが実情です。

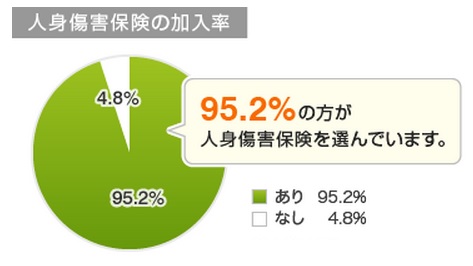

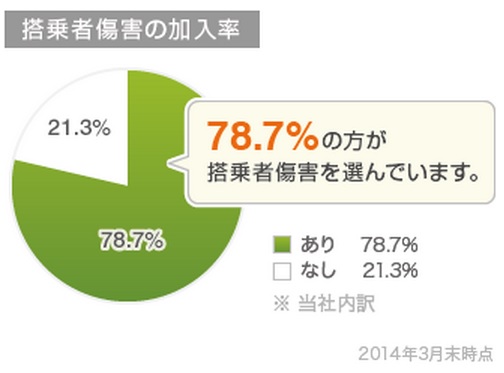

この数千円が高いか安いかは最終的には契約者の判断となるところですが、おとなの自動車保険の統計によれば、図のように殆どの人が必要と判断しているのが実情のようです。

これらデータを見れば、契約者は人身傷害保険の保険料は決して高いものではなく、保険料以上のメリットがある保険商品と考えているようですね。

人身傷害保険の補償金額はいくらに設定すればいいの?

人身傷害保険は補償限度額内であれば全損害を補償してくれるのですが、この補償限度額はいくらに設定するのが妥当なのでしょうか?

補償額は厚いに越したことはないのですが、その分支払う保険料は高くなってしまいます。

ですから、「妥当なラインはいくらか?」というポイントは、人身傷害保険の補償内容を組み立てる上でも重要なポイントとなってくるのです。

補償金額の設定は各保険会社によって若干差がある場合もありますが、3千万円が最低補償で1千万円ずつ上乗せでき、2億円を超える場合は無制限に設定されます。

| 補償限度額 | 加入率 |

|---|---|

| 無制限 | 15.3% |

| 2億円 | 0.3% |

| 1億円 | 4.5% |

| 9千万円 | 0.0% |

| 8千万円 | 0.5% |

| 7千万円 | 1.9% |

| 6千万円 | 0.2% |

| 5千万円 | 26.7% |

| 4千万円 | 0.3% |

| 3千万円 | 50.3% |

※おとなの自動車保険HP参照

加入率を見ると、高くて5千万円、3千万円が平均的補償額としている方が多いようです。

しかし、この補償金額は妥当なラインと言えるのでしょうか?

やはり、事故による人身損害で一番高額になってくるのは死亡時や重度後遺障害が残った時の損害金でしょう。

年齢別の死亡した場合、重度後遺症障害が残った場合の平均的な損害金は下記のようになっています。

| 年齢 | 扶養家族 | 死亡 | 重度後遺症障害 |

|---|---|---|---|

| 25歳 | あり / なし | 6,500万円 / 5,500万円 | 1億5,000万円 / 1億4,000万円 |

| 30歳 | あり / なし | 7,500万円 / 6,000万円 | 1億7,000万円 / 1億6,000万円 |

| 35歳 | あり / なし | 8,000万円 / 6,500万円 | 1億9,000万円 / 1億8,000万円 |

| 40歳 | あり / なし | 8,000万円 / 6,500万円 | 1億9,000万円 / 1億8,000万円 |

| 45歳 | あり / なし | 7,500万円 / 6,000万円 | 1億8,000万円 / 1億7,000万円 |

| 50歳 | あり / なし | 7,000万円 / 5,500万円 | 1億7,000万円 / 1億6,000万円 |

| 55歳 | あり / なし | 6,500万円 / 5,000万円 | 1億5,000万円 / 1億4,000万円 |

| 60歳 | あり / なし | 5,500万円 / 4,500万円 | 1億2,000万円 / 1億1,000万円 |

| 65歳 | あり / なし | 3,500万円 / 3,000万円 | 9,500万円 / 8,000万円 |

ということは、これら損害金額を目安として補償金額を設定するのが一番安心できる補償額となってくるでしょう。

ここで注目してもらいたいのが重度後遺症障害が残った際の補償額です。

保険会社では重度後遺症障害として認定された際は、補償限度額の2倍まで(無制限の場合には無制限)の損害金を補償してくれます。

ですから、補償限度額を検討する際は、

- 死亡時の損害金

- 重度後遺症障害が残った時の損害金の半額

のどちらかを基準にすればいいというわけです。

それならば、5千万円、3千万円という補償額設定は間違いということになってきますね。

しかし、それがそうでもないのです。

補償は何も人身傷害保険だけではありません。

対人補償保険の補償もありますし、強制保険である自賠責保険からも補償が受けられるのです。

ですから、全額を人身傷害保険で賄おうと考える必要はないわけです。

対人補償保険の補償額は過失割合によって変わってきますが、自賠責保険の場合は、

- 死亡 最高3千万円

- 重度後遺症障害 最高4千万円

の補償が受けられます。

ですから補償限度額が3千万円の場合でも、自賠責保険の補償を合わせれば最高6千万円、対人補償保険を合わせれば最高6千万円+αの補償額となるわけです。

ですから、平均的補償額が3千万円なのもあながち間違いではないのです。

以上のことを考慮すれば、対人補償保険と自賠責保険からの補償額が心配だという人ならば余裕を持って5千万円、そうでないなら3千万円のが妥当なラインかもしれませんね。

搭乗者傷害保険とは?

本来、搭乗者傷害保険は人身傷害保険に加入していれば必要のない補償とも言われています。

人身傷害保険の必要性はどの保険会社も明言しており、基本補償に組み込んでいるところも少なくありません。

しかし、搭乗者傷害保険は補償内容が人身傷害保険と重複することから、人身傷害保険にさえ加入していれば必要ないと明言している保険会社もあるほどです。

それでは、搭乗者傷害保険は本当に必要のない補償なのでしょうか?

今回はそれを判断するためにも、搭乗者傷害保険について説明していきながら、人身傷害保険との違いを検証していくことにしましょう。

搭乗者傷害保険の補償範囲

搭乗者保険の補償範囲は人身傷害保険と全く同じです。

契約対象車両に乗車している人すべてが補償対象となります。

しかし、人身傷害保険が記入被保険者の親族に限り、

- 他の車両での車両事故

- 歩行中・自転車運転中の車両事故

の補償が受けられるのに対し、搭乗者傷害保険の場合の補償は、契約対象車両に乗車している時のみとなります。

これは完全補償型と呼ばれている人身傷害保険と大きく違う点と言えるでしょう。

しかし、人身傷害保険でも契約対象車両以外での補償は特約としているところが多いので、必要ないという方にとっては何ら問題ないとも言えますね。

搭乗者傷害保険の特徴

搭乗者傷害保険の特徴として挙げられるのは、

定額払い

示談前に補償が支払われる

等級ダウンがない

の3つです。

定額払い以外は人身傷害保険と同じというわけです。

それでは搭乗者傷害保険の定額払いとはどのようなものなのかを説明していくことにしましょう。

定額払いとは?

搭乗者傷害保険の場合、事故にあった際の補償額が決まっています。

つまり、損害額すべてを補償してくれる人身傷害保険とは違い、損害額がいくらであろうと契約時に決めた金額以上の補償は出ないというわけです。

これは人身傷害保険と比べればかなり物足りない点と言わざるを得ませんね。

そこで、この定額払いなのですが支払い方法は、

- 日数払い

- 部位・症状別払い

の2つがあります。

契約時にはどちらの支払い方法にするのか選べるわけですが、ここで注目してもらいたいのが搭乗者傷害保険の補償範囲です。

先程も申しましたが、人身傷害保険は搭乗者の死傷に対する補償だけでなく、精神的損害や休業補償等の遺失利益の補償もあります。

しかし、搭乗者傷害保険は車両事故によって負った死傷に対する補償のみです。

これは人身傷害保険と大きく違う点ですから、勘違いしないようチャンと把握しておいてください。

それでは違いを踏まえた上で、この2つの支払い方法について説明していくことにしましょう。

定額払いのメリット

支払い方法は人身傷害保険と比較しても大きなメリットとなってきます。

手指の脱臼でその医療費が1週間の通院で3万円かかったとしましょう。

人身傷害保険の場合なら、補償額は実損の3万円となるのですが、搭乗者傷害保険の場合は、

日数払い → 1万円×7日=7万円

部位・症状別払い → 20万円

の補償額が支払われることとなります。

もちろん、多額の医療費が発生する場合は、搭乗者傷害保険の定額払いでは追いつかないでしょうが、医療費が低額な場合にはメリットを生むことにもなるわけです。

日数払い

日数払いとはあらかじめ決めた補償額を1日毎に支払うという方法です。

1日の保障額の算出方法は、

入院 → 補償限度額の2%

通院 → 保証限度額の1%

というように各損害に対してあらかじめ係数を決めておき、それを補償限度額に掛けることで1日の支払額を決定します。

ですから、補償限度額1千万円の場合だと、1日の入院と通院の補償額は、

入院 → 1千万円×2%=2万円/日

通院 → 1千万円×1%=1万円/日

となり、その日数分の補償額が補償限度枠内で支払われることになるわけです。

部位・症状別払い

部位・症状別払いは、怪我の症状やその部位によってあらかじめ補償額が決められている支払い方法です。

| 部位 | 症状 | |

|---|---|---|

| 骨折・脱臼 | 欠損・切断 | |

| 頭部 | 60万円 | – |

| 顔面部 | 35万円 | 15万円 |

| 手指以外の上肢 | 35万円 | 60万円 |

| 手指 | 20万円 | 25万円 |

上記表はほんの1例ですが、実際のものは症状に応じてかなり細かい補償額が設定されています。

日数払いは日数に応じた補償額しか支払われません。

しかし、こちらの場合だと日数に関係なく決まった補償額が支払われます。

この違いが契約者にはメリットを生むこととなり、搭乗者傷害保険の支払い方法としてはこちらの方が主流となりつつあります。

軽症の場合、通院は数日ということもありえます。

ですから、数日の通院で数万円もらうよりも、部位・症状別払いで高額な補償金をもらった方が得というわけです。

搭乗者傷害保険の保険料は?

それでは、搭乗者傷害保険の保険料はいくらくらいかかるのかを見ていくことにしましょう。

●36歳男性の場合

| 車種 | ステップワゴン | |

|---|---|---|

| 年齢制限 | 30歳以上 | |

| 等級 | 15等級 | |

| 運転者限定 | 本人限定 | |

| 年間走行距離 | 3,000km | |

| 免許の種類 | ゴールド | |

| 対人賠償 | 無制限 | |

| 対物賠償 | 無制限 | |

| 車両保険 | あり | |

| 人身傷害保険 | あり | |

| 搭乗者傷害保険 | あり | なし |

| 年間保険料 | 44,810円 | 44,470円 |

●62歳男性の場合

| 車種 | ホンダ・フィット | |

|---|---|---|

| 年齢制限 | 30歳以上 | |

| 等級 | 20等級 | |

| 運転者限定 | 本人限定 | |

| 年間走行距離 | 3,000km | |

| 免許の種類 | ゴールド | |

| 対人賠償 | 無制限 | |

| 対物賠償 | 無制限 | |

| 車両保険 | あり | |

| 人身傷害保険 | あり | |

| 搭乗者傷害保険 | あり | なし |

| 年間保険料 | 50,110円 | 49,590円 |

人身傷害保険の保険料も大した金額ではありませんでしたが、搭乗者傷害保険の場合は上記のように数百円しかなく、62歳の高齢男性でもたった520円の違いしかありません。

この保険料差ならば、もしもの時を考えれば補償を厚くしておいた方が良いと感じますよね。

搭乗者傷害保険の補償額はいくらに設定すればいいの?

ここまでの説明でお気づきになった方もいるでしょうが、搭乗者傷害保険は人身傷害保険の補償を更に厚くするためのサブ的な役割に過ぎません。

事実、人身傷害保険に加入せずに搭乗者傷害保険だけに加入する方はいませんし、代理店も人身傷害保険を付けた上で搭乗者傷害保険に加入するかどうかを聞いてきます。

ですから、補償額も人身傷害保険のような高額設定は用意されていません。

補償額は、

- 1千万円

- 2千万円

- 3千万円

の3つが一般的で、ほとんどの加入者が1千万円を選択します。

これは、損害額に対する自己負担額を賄うという目的がある人身傷害保険とは違い、搭乗者傷害保険はあくまでも人身傷害保険の補償を補足が目的となるからです。

しかし、その加入率を見てみると、人身傷害保険に加入した方の約80%の方が搭乗者傷害保険に加入しているのです。

これも、補償に対する保険料の安さが「入っておいてもいいか」と思わせる原因となっているのでしょう。

人身傷害保険と搭乗者傷害保険はセットの方がいいの?

ここまで人身傷害保険と搭乗者傷害保険を説明していきながら、双方の違いについて検討してきましたが、人身傷害保険に加入するならば搭乗者傷害保険はセットにしておいたほうがいいのでしょうか?

加入率を見ると「入っておいた方がお得」と感じている方が多いと言えるのですが、年間数百円といえども無駄なお金は使いたくないのが正直なところでしょう。

それでは、迷った時の参考にしてもらうためにも、搭乗者傷害保険に加入した時と未加入の時の補償を簡単に比較してみましょう。

① 搭乗者1名が二の足骨折で1ヶ月間入院し、治療費が20万円かかった場合

●人身傷害保険の補償

治療費20万円 + 給与保証20万円 = 40万円

●搭乗者傷害保険の補償

日数払いの場合(1日2万円設定)

治療費62万円(2万円×31日)

部位・症状別払いの場合

治療費60万円

となり、人身傷害保険のみなら40万円、搭乗者傷害保険とセットならば102万円もしくは100万円の補償が受けられます。

② 搭乗者1名が親指の脱臼で3日間通院し、治療費が4千円かかった場合

●人身傷害保険の補償

治療費4千円

●搭乗者傷害保険の補償

日数払いの場合(1日1万円設定)

治療費3万円(1万円×3日)

部位・症状別払いの場合

治療費15万円

となり、人身傷害保険のみなら4千円、搭乗者傷害保険とセットならば3万4千円もしくは15万4千円の補償が受けられます。

こうして数字にしてみれば大雑把な試算ではありますが、搭乗者傷害保険に加入しておいた方が断然メリットは高いですよね。

入院をするような重傷を負った場合でも、年間数百円の保険料で十分な補償が受けられるだけでなく、軽傷で人身傷害保険からほんの少ししか補償が出なかった場合でも過分な補償が受けられるわけですから、人身傷害保険に加入するのならば搭乗者傷害保険はセットにしておいた方がおススメと言わざるを得ませんね。